19年汽车销量略超年度目标,吉利汽车今年能否再接再厉?

2020年新春将至,汽车整车制造商亦陆续公布去年产销数据,并展望开春后生产计划。

昨日,吉利汽车(00175.HK)公布去年12月及全年销售数据,显示公司去年12月汽车总销量(含合资品牌领克)为13万辆,同比增长39%,惟环比仍下跌约9%。其中,新能源及电气化汽车销量为9900辆。

分市场而言,公司该月出口汽车3353辆,同比下降52%;中国国内市场则销售12.67万辆,同比大幅发增长47%。通过经销商渠道销售的销量为17万辆,创公司历史新高。

统计全年,公司去年汽车总销量为136.16万,略高于公司此前定下全年136万的销售目标,但较去年同期仍下跌约9%。

受消息影响,今日开盘后吉利汽车股价小幅高开,截至最新暂报15.82港元,涨2.46%,成交7.14亿,最新总市值1451.14亿港元。去年年初至今,吉利汽车股价累计涨幅为17.8%。

(图源:格隆汇网站)

按吉利汽车昨日公布的数据,公司去年年底的销售数据出现了较大的改善,但全年销售数据仍录得下滑。进入新的一年后,吉利汽车及其背后的汽车整车制造前景是否仍“吉利”?

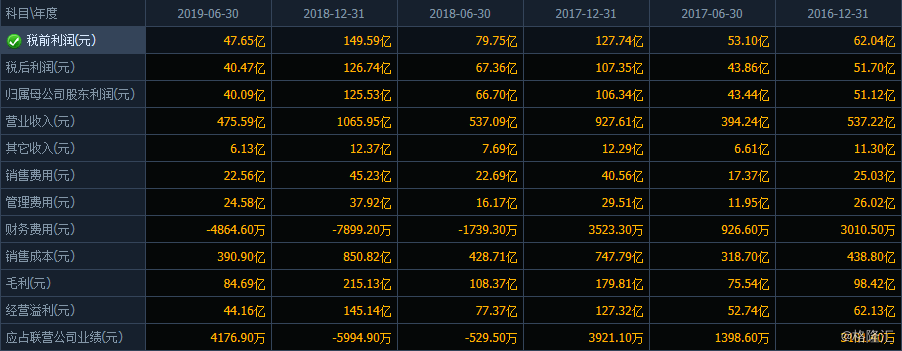

去年半年净利下滑40%

据官网介绍,吉利汽车集团现时包括吉利汽车、几何汽车、领克汽车、宝腾汽车和路特斯汽车五大汽车品牌。截至2018年底,公司已在中国建立了一个由1000多家经销商组成的网络,及覆盖40多个国家的450多个国际销售和服务点。

受困于行业整体景气度较低,去年公司汽车销售并不理想,业绩亦受到拖累。2019年上半年,公司于中国市场合共销售61.3万辆汽车(含领克品牌),同比减少19%;海外市场出口3.86万辆汽车,同比则大幅增加344%。但合计而言,公司上半年汽车销量65.17万辆同比仍大幅下跌15%。与之对应,公司上半年录得营收69.34亿元,同比下降11.37%。

利润方面,去年7月份中国部分地区提前实施国六排放标准,公司为减少经销商库存主动提供较大的折扣及优惠,从而令其毛利率由去年中期的20.2%下滑至17.8%。与此同时,公司销售及分销费用仍维持高位,行政开支则由于此前研发费用摊销及折旧大幅上升53%,净利润大幅下降39.89%至40.09亿元。

(图源:同花顺(111.380, -3.51, -3.06%))

存货周转率方面,去年上半年公司存货周转天数为17.6天,较2018年年底的21.42天有所收窄;应收款项周转天数为67.9天,较2018年的80.36天大幅减少约12日,显示公司去年上半年营运状况有所改善。

(图源:Wind)

偿债能力方面,吉利汽车截至去年上半年流动比率为0.94,速动比率为0.85,货币资金/流动负债比值为0.33,且以上三个指标对比2018年年底均有所下滑,或表示公司在汽车销售不太理想的情况下,正面临着一定的债务偿还压力。

据公司中报披露,截至去年年中,公司总现金(银行结余及现金+已抵押银行存款)为140.2亿元,较18年年底减少11%,而总借款(含银行贷款及2023年到期之五年期3.625%年息的3亿美元债券)为34.2亿元,与18年年底相若。

公司手头现金净额(总现金水平-总借款)为106亿元,较六个月前的123.3亿元出现较大下滑。但公司表示其手头现金净额仍足以保障其正常营运,且其应收票据净额仍有145.7亿元,可于必要时向银行贴现应收票据获得额外现金储备。

(图源:Wind)

就最新上半年吉利汽车的汽车整车销售而言,受终端消费下滑影响,上半年汽车销量较大幅度下滑及国六排放标准提早实施导致其利润出现一定下滑。虽然公司存货周转天数有所减少,但经营活动流入资金减少仍导致公司的债务偿还压力加重。

然而,对比去年年底及上半年末汽车销售数据可发现,公司汽车销售情况已出现较大改善。去年全年,公司汽车总销量同比下跌9%,但较上半年总销量同比跌幅15%有所收窄,且按12月数据,公司总销量同比增速已转正(39%)。

值得一提的是,公司在去年3月份推出首款多功能用途汽车车型「嘉际」,推出后四个月内即录得16252辆的总销量,且近半数为PHEV及MHEV版本。至12月,「嘉际MHEV」已成为公司新能源和电气化汽车三大畅销品牌之一,当月「星越MHEV」、「缤越MHEV」及「嘉际MHEV」合共贡献公司新能源汽车总销量约73%。

从汽车销售数据推断,去年下半年吉利汽车的经营业绩应出现一定改善。

吉利汽车估值能否随行业复苏?

吉利汽车去年销售情况不佳其实只是行业缩影之一。昨日,汽车整车行业龙头之一广汽集团(12.120, -0.06, -0.49%)亦发布12月份及全年产销数据。按数据显示,12月广汽集团销量为186041辆,同比下降0.35%;全年集团累计销量则为2062160辆,同比则下滑3.99%。

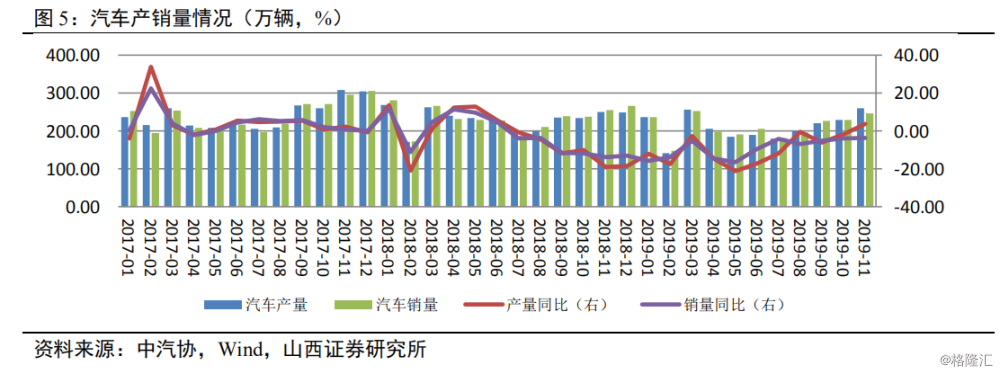

全行业而言,去年下半年以来,汽车库存情况已显着好转,目前已恢复至较为合理区间。而行业产销数据方面,虽然同比增幅仍维持负增长,但跌幅已经有所收窄。按截至去年11月份数据,行业产量同比增速从年初的-12.05%回升至3.80%,销量同比降幅从年初15.76%收窄至3.57%。

但按类别划分,乘用车销量在2018年同期低基数情况下仍录得负增长,表明该细分市场整体压力仍较大。

(图源:山西证券(8.480, 0.14, 1.68%)研报)

据山西证券分析,长期而言由于国内汽车千人保有量(截至18年底为172辆)距离全球平均水平仍存在一定差距,随着宏观经济改善、政策环境优化、城市人口流动及人民生活消费水平提高,汽车行业仍存在一定增长空间。未来三西线城市及中西部地区将成为汽车市场的主要增长点。

但短期而言,鉴于今年宏观经济仍将承压且二手车市场需求强劲,或持续挤压新车购车需求,市场完全扭转去年的低迷状况尚需一定时间,今年年内汽车行业缓慢逐步修复。

除了行业整体的复苏外,吉利汽车今年年内亦有不少潜在的利好因素:

一是第三代动力总成“智擎”采用模块化平台,性能方面与福特 ECOboost、宝马 TwinPower、通用 Ecotec、本田 EARTH DREAMES相若。3.0动力总成工厂自去年开始投产后,规模化效应提升将导致成本下降,其产能进入释放期;

二是大江东、杭州湾工厂将陆续投产,将缩短研发周期、加大公司规模化优势;

最后,截至去年第三季,公司领克、缤越、缤瑞、嘉际、星越、几何等品牌销量占比达31%,同比增加23个百分点,未来随着第三代车型销量放量增加,将改善公司业绩。另一方面,公司平台化车型价格较高,亦能借此优化其收入结构。

从目前吉利汽车的估值情况看,其动态市盈率仍处近三年的均线以下,仍存在较大的上修空间。实际上,自年开始,随着汽车大环境的改善,其估值亦开始逐步修复。

结合目前汽车行业景气度短期内将缓慢修复的趋势,今年年内吉利汽车或仍有望延续去年下半年其销售情况逐步改善的逻辑,在业绩改善的同时,估值亦继续取得一定程度的修复。但值得留意的是,在昨日公告中,公司将今年汽车销售目标暂定为141万辆,较去年仅增长约4%,显示公司在大环境持续承压下,对其经营前景并不算太乐观。

故此,即使公司业绩今年内能继续有所改善,在无法产生足够理想增速情况下,吉利的估值上修程度可能亦不会太大。

(图源:Wind)

编辑:余仁俊